Rentenversicherung erklärt in 30 Sekunden

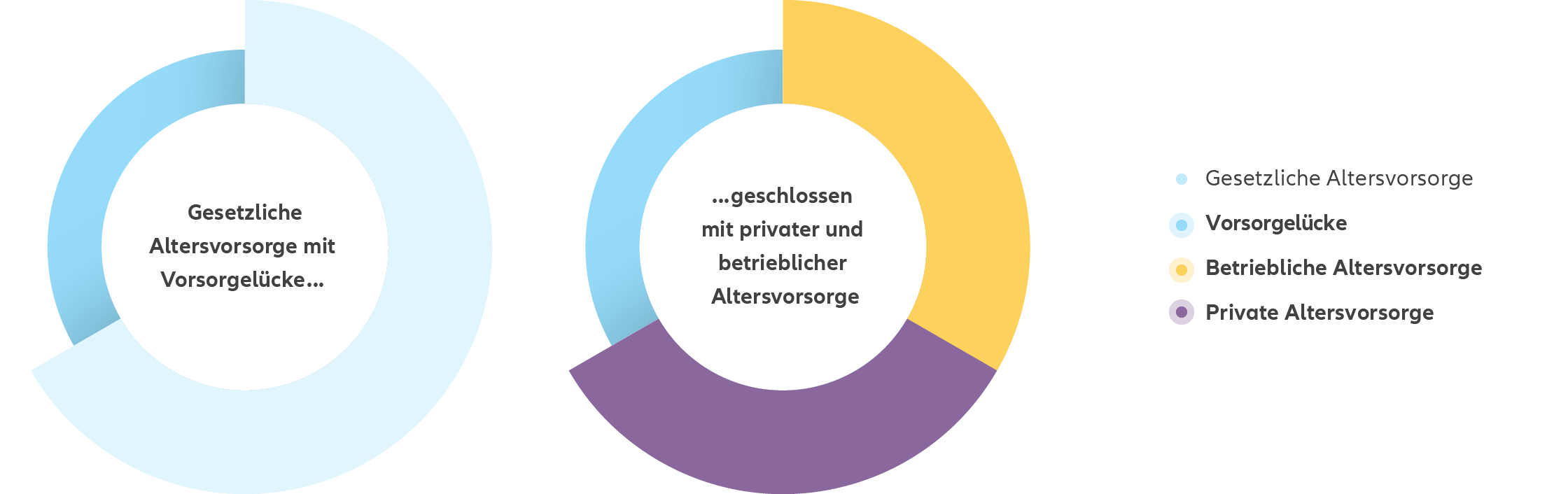

- Durch die steigende Lebenserwartung werden die Renten der Deutschen Rentenversicherung immer länger bezogen – und zugleich von immer weniger Beitragszahlern finanziert.

- Die Leistungen der gesetzlichen Rentenversicherung werden zukünftig nicht ausreichen.

- Private Vorsorge ist unverzichtbar, um den Lebensstandard zu sichern. Je nach Situation sind verschiedene Lösungen für Sie geeignet.

- Schließen Sie Ihre Rentenlücke – je früher Sie beginnen, umso mehr Geld steht Ihnen zur Verfügung.

3 von 8

Vorsorgelücke erkennen

Renteninformation verstehen

In Ihrer Renteninformation, die Sie als Arbeitnehmer in der Regel jedes Jahr erhalten, sehen Sie, welche Rentenansprüche Sie bereits erreicht haben und mit welchen Sie im besten Fall rechnen können. Nutzen Sie diese Information, um mehr über Ihre Ansprüche zu erfahren.

Die meisten Arbeitnehmer erhalten Jahr für Jahr die Renteninformation: Darin sehen Sie, welche Rentenansprüche Sie bereits erreicht haben und mit welchen Sie im besten Fall rechnen können. Nutzen Sie die Renteninformation, um mehr über Ihre Ansprüche auf die Leistungen der Deutschen Rentenversicherung zu erfahren.

Ihre Meinung ist uns wichtig

Geben Sie uns ein Feedback

Das könnte Sie auch interessieren

Wir sind gerne für Sie da

Allianz Service

Schreiben Sie uns Ihr Anliegen.

Alle Allianz Produkte

Finden Sie das für Sie passende Produkt.