Als Fachkraft, zum Beispiel als Maschinenbautechniker:in, zählen Sie zu den gefragten Beschäftigten. Als erfahrene Spezialistin oder Spezialist sind Sie umworben. Wenn Sie in einer solchen Position sind: Sind Ihnen Beständigkeit und Sicherheit wichtig?

Vielleicht arbeiten Sie schon viele Jahre im gleichen Unternehmen und nutzen bereits die Vorteile der betrieblichen Altersversorgung, zum Beispiel eine Direktversicherung. Wenn Ihnen Ihr Arbeitgeber jetzt eine weitere Absicherung über eine Unterstützungskasse anbietet, fragen Sie sich eventuell: Lohnt es sich, eine weitere Altersversorgung abzuschließen?

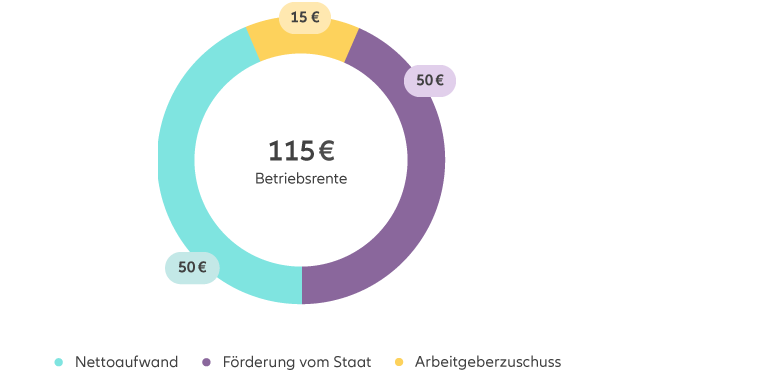

Ja, der Ausbau der betrieblichen Altersversorgung lohnt sich, auch wenn Sie bereits vorsorgen. Denn häufig sind Ihr Einkommen und Ihr Lebensstandard gestiegen, seit Sie mit der Vorsorge begonnen haben. Nutzen Sie die Gelegenheit nachzurechnen, wie hoch Ihre verbleibende Rentenlücke unter den aktuellen Bedingungen ausfallen wird. Verringern Sie einfach die Lücke und profitieren Sie von der staatlichen Förderung, die die bAV bietet.